2008年から始まったふるさと納税ですが、何度か内容が変わりながらも2020年には約550万人が利用した制度です。今回は、「お得になる気がするけど、よく分からない」といった理由でふるさと納税をしたことがない人向けにふるさと納税の概要や注意点などについてお伝えしてまいります。

1.ふるさと納税とは

ふるさと納税とは、応援したい自治体(道府県または市区町村)に寄付をし、寄付金のうち2000円を超える部分については所得税・住民税が減額される制度です。地域の名産品などの返戻品が受け取れることもあり、利用する人が増えています。 「ふるさと」と制度の名称についていますが、出身地等に関わらず、寄付をしたい自治体をご自身で選ぶ形です。

なお、2022年4月現在、以下の3つの自治体はふるさと納税の対象とはなりません。

①東京都

(※ただし【東京都〇〇区】のように、東京都内にある市区町村はふるさと納税の対象となります)

②高知県奈半利町

③宮崎県都農町

手続きの主な流れ

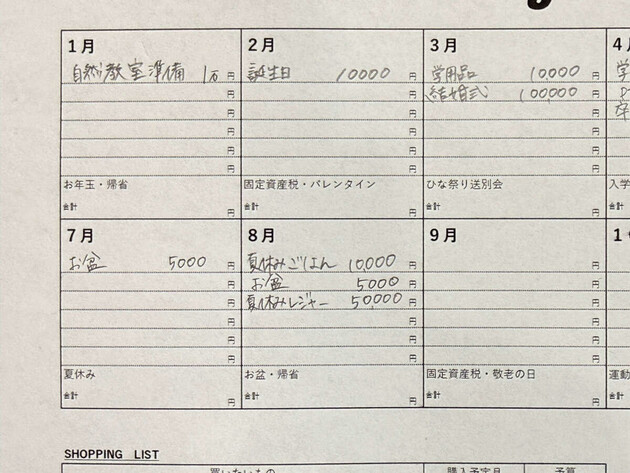

まずは納税する自治体を選びましょう。納税したい自治体が決まったら、各自治体のホームページ等を確認の上、申込方法を確認します。自治体により申込方法が異なりますが、電話やメールでやりとりする方法もありますが、『ふるなび』、『さとふる』、『ふるさとチョイス』『楽天ふるさと納税』などの比較サイト経由で手続きできる自治体も少なくありません。この手続きは毎年1月1日~12月31日(4月1日~翌年3月31日ではありません)の間に自治体に寄付した金額を、翌年の確定申告(確定申告不要の給与所得者は5自治体まではワンストップ特例制度の利用も可能)をするという流れになります。

この手続きを行うことで、寄付金のうち2000円を超える部分について所得税の還付と翌年度の住民税の減額が受けられるため、実質2000円の自己負担額で返礼品を受けることになります。

2.ふるさと納税の活用法

ふるさと納税での返礼品を選びたい人は、『ふるなび』、『さとふる』、『ふるさとチョイス』『楽天ふるさと納税』などの比較サイトを使うと多くの自治体の返礼品からより適しているものを選びやすいです。しかし、すべての自治体を網羅しているわけではないので、具体的な自治体が決まっている場合には、直接自治体のホームページを確認し、ふるさと納税の方法を検索すると良いでしょう。

2019年の制度改正により、返礼品は寄付金の3割以内で設定することが要件になったため、1万円の寄付につき3000円相当の返礼品が上限となっています。自己負担額が2000円ですので、1万円の寄付をした場合は1000円程度のお得となります。そのため、上限の範囲内で寄付金額を増やした方がお得な度合いが増える形となります。

例①:寄付金1万円の場合

返礼品上限3,000円 自己負担2,000円 所得税・住民税の減額 8,000円

(1万円の支出に対して、1000円のプラスとなります。)

例②:寄付金3万円の場合

返礼品上限9,000円 自己負担2,000円 所得税・住民税の減額28,000円

(3万円の支出に対して、7000円のプラスとなります。)

また、災害時には返礼品なしの寄付として、ふるさと納税が使われることがあります。返礼品はありませんが、自己負担は2000円以内で被災地に寄付することができます。 この方法を応用して多くの自治体がウクライナへの寄付の受入れをしています。2022年4月19日時点では、愛媛県や秋田市等で実施しています。

3.ふるさと納税の注意点

ふるさと納税は適切に活用すれば、大きなデメリットは無いと考えます(お住まいの住民税が減ることによって間接的に行政サービスが低下する要因にはなります)。しかし、注意をしないと損をしてしまうこともありますので、以下の点はふるさと納税を検討する場合や手続き前後に注意をしましょう。

①所得税・住民税が課税されない場合は所得税・住民税は減額されません

自治体への寄付そのものは誰でもできますが、所得税・住民税が課税されない場合には税金そのものがないので、所得税・住民税の減額にはなりません。そのため、寄付をして返礼品を受け取ることができても、所得税・住民税の減額がないため、自己負担額が大きくなります。

例えば、課税されない方が1万円を寄付した場合は返戻上限の3000円の品を受け取っても、8000円の所得税・住民税の減額はありません。1年間の給与収入が100万円以下で所得税・住民税が0になる人などは、ふるさと納税のメリットを受けられない可能性が高いのでご注意ください。

②寄付をする人と所得税・住民税の還付を受ける人は同一である必要があります

自治体への寄付と確定申告の手続きをする人は同一である必要があります。ふるさと納税の手続きができない原因として時々ある例なのですが、扶養されていて収入のない人が自治体への寄付を自分名義のクレジットカードで行い、収入のある配偶者で確定申告をしようとして、寄付金の領収証を添付してしまい、寄付をした人と確定申告をした人の名前が異なり、寄付金控除が適用できなかった事例があります。 所得税・住民税の減額を行い場合には、収入のある人名義で寄付を行うようにしましょう。

③減額できる所得税・住民税の金額は所得や扶養人数等によって異なります

ふるさと納税で活用できる寄付金控除には上限額があり、上限額は所得や扶養人数等で異なります。上限額を超えると控除が受けられない部分ができ、超過分は自己負担となります。そのため、自治体への寄付の前に控除上限額を確認しましょう。 控除上限額を計算する場合には、ふるさと納税の比較サイトのシミュレーターや総務省のホームページ等で確認をすることをお勧めします。

ふるさと納税は返礼品を受け取ることによって金額上のメリットがありますが、本来の目的である出身地や応援したい自治体に寄付をすることで、地場産品の返礼品を受け取れることも合わせて意識されると良いでしょう。ふるさと納税を始めようと思った人は、自己負担額の上限を確認した上で、ふるさと納税の活用を上手に活用してください。