キャッシュレス決済の普及が進んでいますが、その決済方法の一つであるクレジットカードを使っている人は少なくないと思います。一般社団法人日本クレジット協会の調査によると、2022年3月末の時点でのクレジットカードの発行枚数は約3億101万枚で、成人人口比で1人当たり約3枚のクレジットカードを保有している計算となります。利用者も多く便利なクレジットカードですが、使い過ぎや不正利用など使い方に注意する点もあります。今回は、クレジットカード利用の際に注意する点についてお伝えしてまいります。

1.クレジットカードの管理をしっかりしましょう

クレジットカードの不正利用は時々ニュースにもなりますが、一般社団法人日本クレジット協会の調査によると2021年の1年間で、偽造カードやカード番号の盗用などで約330億円の不正利用がありました。そのため、クレジットカードを利用する際には当たり前かもしれませんが、クレジットカードの管理は様々な意味で必要です。

①クレジットカードそのものをしっかりと管理しましょう

クレジットカードは家族を含めて本人以外が使うことはNGです。家族が利用する場合には家族カードまたは使う本人がカードを作るようにしましょう。カード番号・暗証番号・セキュリティコード(カード裏面のサイン欄付近にある3桁のコード)はカード使用時以外には、必要以上に他人に漏れないように気を付けましょう。

②クレジットカードの枚数を管理しましょう

用途や使う場所によって使い分けをするために複数枚数クレジットカードを持つことはあると思いますが、全く使わないカードや利用頻度が低いカードは状況によっては解約することを検討しましょう。利用頻度の低いクレジットカードは、年会費を無駄に払っているしまったり、不正利用に気づき難かったりします。何となくクレジットカードの枚数が増えてしまっている人は、良く利用するメインのカード、メインのカードとカードブランドの異なる(VISA、JCB、Master、AMERICAN EXPRESS、Diners Club)サブのカードの2枚程度に減らせるか検討しましょう。

③利用可能枠を定期的に確認しましょう

ショッピングやキャッシングの利用可能枠(限度額)は利用状況に応じて大きくなる場合があります。そのため、年に1回程度は利用可能枠を確認して、実際に使っている金額と利用可能枠の差が大きい場合には、カード会社に連絡して適正な利用可能枠に減額すると良いでしょう。特にキャッシングは金利も高く、非常時以外には利用をお勧めしませんので、キャッシングの利用可能枠は使っていない人は0に、利用している人も必要最低限の利用可能枠に設定することを検討しましょう。

2.利用明細は必ず確認しましょう

クレジットカードは利用明細が発行されますので、必ず内容を確認しましょう。最近は郵送で届く紙の明細からスマートフォンやパソコンなどで確認できるWeb明細への意向が進んでいます。データで管理でき便利な反面、アクセスする習慣がないと利用明細を何か月も確認しない状況になる可能性もあります。以下の点からも利用明細を毎月確認するようにしましょう。

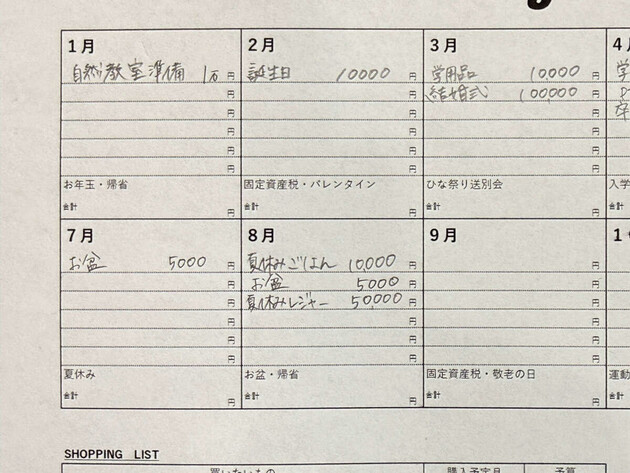

①家計管理の観点からも利用明細を確認は必要です

クレジットカードは以前より利用できる店舗やサービスも増えています。また、ネットショッピングでクレジットカード利用をしている人も多いと思います。利用頻度は増える傾向にあるため、家計管理のためにも何にいくら使ったかを現金での支出と同様に確認をしましょう。

クレジットカードの種類によっては、分野別等の集計や家計簿アプリとの連動等ができるものもありますので、使い過ぎないように利用明細を確認するようにしましょう。

②不正利用や意図しない利用がないかを確認しましょう

クレジットカードの不正利用は今までの本人の行動からかけ離れている場合(利用場所、金額、利用目的等)には、クレジットカード利用時や利用直後に本人への電話や利用店舗などに確認が入り不正利用を防ぐことがありますが、すべての不正利用が防げるわけではなりません。状況によっては、利用明細を見て不正利用を発見できる場合もあります。クレジットカードの所有者本人に非がない場合には不正利用の際でも支払いが免除されることもありますが、不正利用に気づかない場合にはそのまま支払いをしてしまう可能性があります。

また、不正利用でなくても意図しない支払い項目がある場合に気付くことができます。私個人の例ですが、見慣れない支払項目があるなと思い、内容を確認したところ、無料期間が過ぎ自動的に有料プランに変更される音楽配信サイトの利用料でした。1か月で解約できたため、大きな金額にはなりませんでしたが、利用明細を確認していないとそれに気付かず何か月も支払う可能性がありましたので、明細を毎月確認して良かった事例でした。

③自動的にリボ払いになっていないかの確認をしましょう

カードの更新時やキャンペーン参加などで、原則一括払いのものがリボ払い(リボルビング払い)になっていることがあります。クレジットカードを利用したと思う金額と比べて、請求額が安かったり、端数が無かったりした場合にはリボ払いになっている可能性があります。リボ払いそのものは便利な反面、金利や手数料が高いことが多いため、一過的にやむを得ない場合以外には、あまりお勧めできません。意図せずリボ払いを利用して必要以上の金利や手数料を支払うことがないように利用明細を確認しましょう。

今回はクレジットカード利用の注意点を中心にお伝えしましたが、クレジットカードは多額の現金を持たず、カードによってはお得にポイントが貯められる便利なものでもあります。管理や利用状況をしっかり把握し、使い過ぎなければ家計管理にとってもプラスになります。当たり前の内容もお伝えしましたが、注意点をしっかり意識しつつ上手にクレジットカードを使っていただければと思います。